Evry (France), le 26 juin 2019

Global Bioenergies (la « Société ») annonce aujourd’hui le succès de son augmentation de capital, lancée le 20 juin dernier, réalisée avec suppression du droit préférentiel de souscription des actionnaires par voie d’offre au public et sans délai de priorité (l’« Offre »), d’un montant total (prime d’émission incluse) de près de 17 M€.

L’Offre a pour objet de fournir à la Société les moyens de :

- compléter le développement du procédé Isobutène à l’échelle du laboratoire, du pilote et du démonstrateur (pour environ 58% du produit de l’émission) ;

- poursuivre les efforts de R&D pour adapter le procédé à l’utilisation de ressources de deuxième et de troisième génération (pour environ 20% du produit de l’émission) ;

- participer au financement de la réalisation par IBN-One de la phase d’avant-projet détaillé (FEED) de la première usine, et accompagner IBN-One dans ses efforts de levée de fonds pour démarrer la construction de l’usine (pour environ 10% du produit de l’émission) ;

- financer les dépenses courantes de la Société (pour environ 12% du produit de l’émission).

Il est rappelé que les fonds levés dans le cadre de l’émission des actions nouvelles ne sont pas destinés à financer la construction de l’usine d’IBN-One, pour laquelle une recherche des fonds nécessaires est en cours (pour un besoin total de 140 M€).

Samuel Dubruque, Directeur Administratif et Financier de Global Bioenergies, indique : « La participation de L’Oréal (via son fonds BOLD Business Opportunities for L’Oréal Development) et de notre actionnaire historique CM-CIC (via les structures CM-CIC Investissement SCR et CM-CIC Innovation) a été déterminante. La forte participation des institutionnels comme des particuliers, dans des conditions de marché pourtant difficiles, témoigne de la confiance importante qui est accordée à Global Bioenergies. »

Marc Delcourt, Directeur Général de Global Bioenergies, conclut : « La Société porte la responsabilité allant de pair avec cette confiance accordée, et ne ménagera pas ses efforts pour atteindre les objectifs ambitieux qu’elle s’est fixés. »

Les actions nouvelles émises dans le cadre de l’Offre ont été placées via :

- une offre au public en France réalisée sous la forme d’une offre à prix fixe, principalement destinée aux personnes physiques (l’« Offre à Prix Fixe ») ; et

- un placement global principalement destiné aux investisseurs institutionnels (le « Placement Global »), comportant (i) un placement privé en France et (ii) un placement privé international.

Le prix de souscription des actions nouvelles fait ressortir une décote de 15,4 % par rapport à la moyenne des cours pondérée par les volumes des trois séances de bourse précédant la fixation du prix.

La demande globale s’est élevée à 3 639 475 actions, soit une souscription à près de 100% de la taille initiale de l’Offre.

L’augmentation de capital d’un montant total, prime d’émission incluse, de 16 923 558,75 euros, est réalisée par émission de 3 639 475 actions nouvelles, représentant 71,7% du capital existant de la Société avant l’opération.

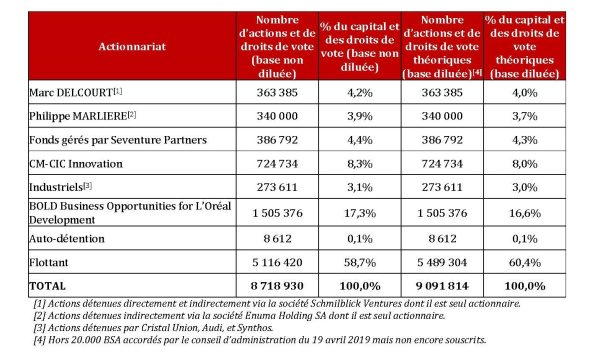

A l’issue de l’opération, le capital social de Global Bioenergies s’élèvera désormais à 435 946,50 € et se composera de 8 718 930 actions.

Les investisseurs institutionnels s’étant engagés à souscrire dans le cadre de l’Offre, dont notamment CM-CIC (CM-CIC Innovation et CM-CIC Investissement SCR) et le groupe L’Oréal, via son fonds d’investissement BOLD Business Opportunities for L’Oréal Development, ont été servis à hauteur de leur demande, comme tous les autres souscripteurs.

Un représentant de BOLD Business Opportunities for L’Oréal Development sera désigné en qualité de censeur au sein du conseil d’administration de la Société[1], conformément aux termes de son engagement de souscription.

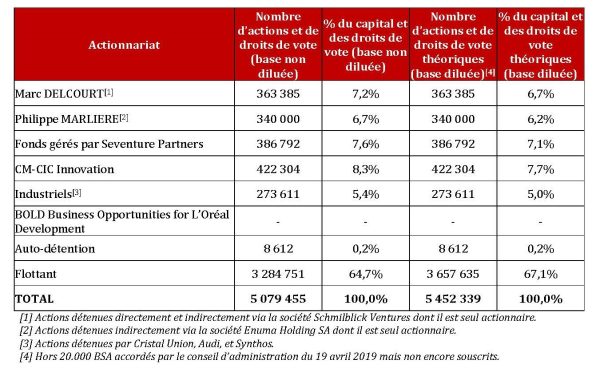

La répartition de l’actionnariat de la Société, avant réalisation de l’Offre, à la date du visa de l’AMF sur le Prospectus, était la suivante :

La répartition de l’actionnariat de la Société à l’issue de la réalisation de l’Offre sera la suivante :

A la connaissance de la Société, il n’existe aucun autre actionnaire détenant, directement ou indirectement, seul ou de concert, plus de 5 % du capital ou des droits de vote de la Société.

Le règlement-livraison et l’admission aux négociations des actions nouvelles sur le marché d’Euronext Growth Paris sont prévus le 28 juin 2019.

Cette Offre a été dirigée par Gilbert Dupont en tant que Chef de File et Teneur de Livre.

Mise à disposition du prospectus

Global Bioenergies a déposé auprès de l’Autorité des marchés financiers (AMF) son document de référence le 4 mars 2019 sous le numéro D.19-0091 (le « Document de Référence 2018 »).

Des exemplaires du Document de Référence 2018 sont disponibles sans frais au siège social de Global Bioenergies – 5, rue Henri Desbruères, 91000 Evry – France. Ce document peut également être consulté en ligne sur les sites de l’AMF (www.amf-france.org) et de la Société (www.global-bioenergies.com).

Le prospectus (le « Prospectus ») ayant reçu le visa n°19-275 en date du 19 juin 2019 est constitué (i) du Document de Référence 2018, (ii) d’une note d’opération (la « Note d’Opération ») ; et (iii) du résumé du Prospectus (inclus dans la Note d’Opération).

Des exemplaires du Prospectus sont disponibles sans frais au siège social de Global Bioenergies – 5, rue Henri Desbruères, 91000 Evry – France. Ce document peut également être consulté en ligne sur les sites de l’AMF (www.amf-france.org) et de la Société (www.global-bioenergies.com).

L’attention des investisseurs est attirée sur les facteurs de risques mentionnés dans le chapitre 4 du Document de Référence 2018 (étant précisé que les facteurs de risques de ce chapitre ont fait l’objet d’une actualisation, présentée à la section 10.5.1 de la Note d’Opération), ainsi qu’au chapitre 2 de la Note d’Opération, avant de prendre leur décision d’investissement. La réalisation de tout ou partie de ces risques est susceptible d’avoir un effet défavorable sur l’activité, la situation financière, les résultats, le développement ou les perspectives de Global Bioenergies.

A propos de GLOBAL BIOENERGIES

Global Bioenergies est la seule société au monde à avoir développé un procédé de conversion de ressources renouvelables (sucres résiduaires, déchets agricoles et forestiers) en isobutène, une des plus importantes briques élémentaires de la pétrochimie qui peut être convertie en ingrédients cosmétiques, essence, kérosène, GPL et plastiques. Global Bioenergies continue d’améliorer les performances de son procédé, mène des essais sur son démonstrateur industriel en Allemagne et prépare la première usine de pleine taille en Joint-Venture avec Cristal Union. Global Bioenergies est cotée sur Euronext Growth à Paris (FR0011052257 – ALGBE).